デリバティブ証拠金規制対応ソリューション iCollex

- 金融業務

非清算店頭デリバティブ証拠金規制について

国内の主要ディーラーによるデリバティブ取引の総量は約54兆米ドルであり、その内約49兆米ドルを非清算店頭デリバティブ取引が占めています。※

先の金融危機では非清算店頭デリバティブ取引を通じて金融機関の破綻が伝播し、世界経済全体に大きな悪影響を及ぼしました。このことを背景として2011年11月のG20カンヌ・サミットにおいて非清算店頭デリバティブにおける証拠金の授受の義務付けが国際的に合意され、その後BCBS(バーゼル銀行監督委員会)及びIOSCO(証券監督者国際機構)から2013年9月に具体的な規制要件が示されています。

これに伴い、日本でも金融商品取引業者を対象とする証拠金規制が2016年9月より段階的に適用開始されています。

具体な規制要件として①時価変動相当額を変動証拠金(VM)として受領する義務、②取引相手方が将来破綻した際に取引を再構築するまでに生じうる時価変動の推計額を当初証拠金(IM)として受領する義務が課されます。

また、日次での評価対応、既存の契約に加えて規制要件に対応した新たな契約の追加管理の対応(CSA契約の複線化)、取引後24時間以内で決済の対応(T+1決済)、契約で事前に取り決めたものと異なる通貨で担保授受をした場合の担保掛目が8%追加される(8%ヘアカット)等の対応も必要になります。

-

※日本銀行が2016年9月9日に公表した「デリバティブ取引に関する定例市場報告(2016年6月末)」による。

変動証拠金・当初証拠金に係る規制要件

| 変動証拠金(VM) | 当初証拠金(IM) | |

|---|---|---|

| 計算・授受頻度 |

日次 |

|

| 信用極度額 |

— |

グループ全体で70億円以下 |

| 最低引渡担保額 | 単体でVMとIMを合算して7,000万円以下 | |

| 授受が必要なパターン |

預託等・返還 |

預託等 |

規制適用期日

| 変動証拠金 | 当初証拠金 | |

|---|---|---|

| 想定元本(グループ) | ||

| 2016年9月1日 |

420兆円超 |

420兆円超 |

| 2017年3月1日 |

420兆円以下 |

— |

| 2017年9月1日 |

— |

315兆円超 |

| 2018年3月1日 |

— |

210兆円超 |

| 2019年3月1日 |

— |

105兆円超 |

| 2020年3月1日 |

— |

1.1兆円超 |

iCollexについて

デリバティブ証拠金規制に対応した低コストかつ短納期のソリューション

証拠金規制の適用対象となる金融機関では、デリバティブ担保管理業務の事務負荷が大幅に増大することが見込まれています。

電通総研は国内の大手金融機関複数行において、非清算店頭デリバティブの契約や担保管理の対応実績を有しており、業務運用や規制対応に関するノウハウを蓄積してきました。

「iCollex」は電通総研が蓄積して生きたノウハウに基づき、規制要件に即した証拠金計算や各種管理機能を提供いたします。

加えて、各金融機関様のニーズに応じて、規制対応に関するコンサルティングサポートの提供も可能です。

また、本規制対応に特化していること、幅広い金融機関での活用を前提としていることから、低コストかつ短期間での導入を可能としています。

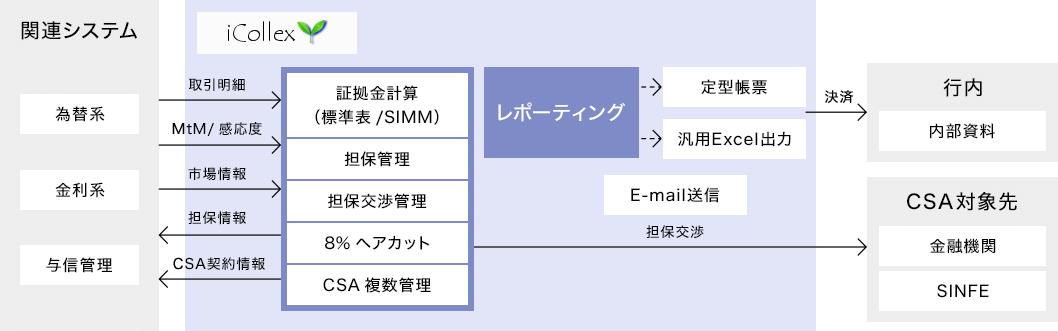

主な提供機能

「iCollex」はデリバティブ証拠金規制で必要となる機能の多くを標準機能として備えており、金融機関ごとに対応すべき規制要件に応じて、必要となる機能を選択のうえご利用いただくことが可能です。またご要望にあわせてカスタマイズにも柔軟に対応し、確実かつスピーディな規制対応を強力にサポートいたします。

-

変動証拠金(VM)計算

-

CSA契約の複数管理

-

既存VM契約/新規VM契約の保持・管理

-

ネッティングプロダクトにも対応

-

-

当初証拠金(IM)計算

-

標準表での計算

-

SIMMでの計算

-

-

担保交渉サポート

-

カウンターパーティーへの交渉メール雛形作成

-

-

Dispute管理

-

レポーティング

提供形態

金融機関毎のセキュリティー要件や基盤構築ポリシーに柔軟に対応するため、ご利用環境はSaaS、オンプレミスの双方をご選択頂けます。

SaaSではユーザー専用環境を個別にクラウド上に構築し、オンプレミスではユーザー環境内にシステムサーバを構築します。

SaaSでご利用の場合、各金融機関ではインターネットブラウザが利用できるPCをご用意頂くのみでサービスのご利用が可能です。