生成AIの銀行業務における活用領域の可能性

レポートサマリー

本稿は、主要銀行グループ※が生成AIの実証利用を進めるなかで、プロジェクトに携わった実務担当者に、今後活用が想定される業務内容をヒアリングして、領域別に整理したレポートである。業務分野としては「顧客向け」と「内部業務」に分類することができ、現段階では、内部の効率化に積極的に取り組む傾向にあり、生成AIの制約もあって顧客サービスへの利用には慎重な傾向がみられる。今後、銀行実務における生成AIの利用検討プロジェクトに着手する際に、本稿が適用領域を整理するための一助となれば幸いである。

-

※本レポートでヒアリングを実施した、メガバンクをはじめとする国内複数の銀行を指す。

レポートの趣旨と調査方法について

OpenAI社の「ChatGPT」が2022年11月に公開されて以来、急速に「生成AI」が注目されるようになっており、その潜在能力とともに具体的な活用方法について様々な議論がされるようになった。銀行サービスにおいても、多くの領域において効率化・付加価値サービス創造に資するものと期待され、多くの銀行が実証利用に取り組むようになった。既に以下のような発表を各金融機関が自ら行っていることからわかるように、かなり具体的な取組みに着手している。

MUFG版「ChatGPT」の開発秘話 ~DX化を加速させる新たなオープンイノベーション~

https://www.mufg.jp/profile/strategy/dx/articles/0112/index.html

SMBCグループが独自に生み出したAIアシスタント「SMBC-GAI」開発秘話

https://www.smfg.co.jp/dx_link/article/0117.html

〈みずほ〉が見据える、10年後の金融。

生成AIを活用して、業務効率化と新たなイノベーションの実現へ。

https://www.mizuho-fg.co.jp/dx/articles/2312-generative-ai/index.html

こうしたメガバンクグループによる発表は、業務の現場における利用イメージまで説明していないケースが多いが、実証利用にもとづく知見が公開された情報以外にも相当蓄積されてきたものと考えられる。本稿においては実務担当者の実感にもとづいた活用イメージをヒアリングすることによって、銀行サービスにおける生成AIの活用がどのような業務領域で想定されるのか調査を行った。

具体的な調査方法としては、回答した個人が特定されないために匿名を条件として生成AIの実証プロジェクトに企画段階から携わった実務担当者10名に、「現段階で実現したがどうかにかかわらず、生成AIの活用を検討する中で今後の利用によって効果が期待できる領域をあげて欲しい」という内容でヒアリングを実施するとともに、ヒアリング結果のテキストデータを整理して分類する作業には生成AI(ChatGPT-4)を活用、最終的な編集をFINOLAB RESEARCHが行った。

活用が期待される業務分野の整理

ヒアリングの結果、生成AIの活用が想定される業務領域は7つに集約することができ、それをさらに「対顧客」と「内部」と分類すると以下のようになる。さらに、それぞれを「新しい付加価値を生む利用法」と「既存業務の効率化につながる利用法」に分ける考え方もあるが、同一業務においても両方が並存する可能性もあることから、ここでは以下の分類をもとに整理を進めるものとする。

| 対顧業務 | 内部業務 |

|---|---|

| 1.顧客サービスと体験 | 4.リスク管理 |

| 2.商品開発とイノベーション | 5.コンプライアンスと規制報告 |

| 3.マーケティングとセールス | 6.オペレーション |

| 7.サイバーセキュリティ | |

具体的な対象分野と内容

ヒアリングによって判明した業務領域を整理することによって、前述の7分野に分類したが、それぞれについて具体的なユースケースや期待される効果は以下の通りである。

-

1.顧客サービスと体験生成AIの活用は、顧客体験をよりパーソナライズ、リアルタイムで対応性が高く、効率的なものにすることを目指しており、「サービス提供」や「レコメンデーション」のパーソナライゼーションが進むものと考えられる。

-

AI主導のパーソナライズドサービス生成AIは顧客の過去の取引履歴、行動パターン、好みを分析して、個々の顧客に最適な商品やサービスを提案することができる。たとえば、顧客が通常利用する支出カテゴリに基づいたクレジットカードの特典や新しい貯蓄プランを推薦することが可能である。

-

インタラクティブなコミュニケーションチャットボットやバーチャルアシスタントは、自然言語処理(NLP)と生成AIを組み合わせることで、より人間らしい対話が可能になる。これにより、顧客は自然な方法で質問や懸念を伝え、即座に対応を受けることができる。

-

顧客サポートの自動化顧客の問い合わせやトランザクションに関する問題を解決するためのサポートチケットを自動生成し、処理することで、顧客サポートの効率と品質を向上できる。

-

ファイナンシャルプランニングとアドバイスのパーソナライズ生成AIは、顧客の財務状況や目標に基づいて、パーソナライズされた財務計画や投資提案を生成することができる。これにより、顧客は自分に最適な決定を下すための情報を得ることができる。

-

エンゲージメントとロイヤルティの向上オンボーディングのプロセス、キャンペーン、リワードプログラムを通じて顧客のエンゲージメントを高め、長期的な顧客ロイヤルティを構築する。

2.商品開発とイノベーション生成AIは金融機関がより革新的で顧客中心の商品とサービスを迅速に市場に投入することを可能にすることが想定され、「金融商品」や「サービス開発」とともに、「各種シミュレーション」による最適化実現によって、顧客満足度の向上が期待される。-

新商品・サービスのデザイン支援生成AIを活用して、顧客のニーズや市場動向を分析し、これらのデータから新しい金融商品やサービスをデザインすることができる。たとえば、AIは異なる顧客セグメントに適したカスタマイズされた保険商品や投資商品を提案することが可能である。

-

市場分析と予測大量の市場データを処理し、将来のトレンドや市場動向を予測することで、金融機関が先行きを見据えた商品開発を行うことを支援する。これにより、機関はより効果的なマーケットエントリーやポジショニング戦略を立てることができる。

-

ユーザーエクスペリエンスのカスタマイズ生成AIは顧客のインタラクションデータを解析し、それぞれの顧客に最適化されたユーザーインターフェースや機能を生成することで、顧客エクスペリエンスをパーソナライズする。

-

プロトタイプとシミュレーション生成AIを使用して金融商品のプロトタイプを作成し、さまざまな市場シナリオでのパフォーマンスをシミュレートする。これにより、リスクを最小限に抑えながらイノベーションを加速することができる。

-

価格戦略生成AIは消費者の価格感度を分析し、最適な価格点を生成することで、商品の価格戦略の精度を向上させることが可能。

-

オンデマンドの金融ソリューションリアルタイムの顧客データに基づいて、オンデマンドでカスタマイズ可能な金融ソリューションを生成し、顧客に即座に提供することが可能。

-

自動化されたテストと最適化生成AIを用いて商品やサービスを自動的にテストし、顧客のフィードバックに基づいて継続的に最適化を行う。

3.マーケティングとセールス生成AIは顧客へのアプローチをより個別化し、マーケティングとセールス活動の効率と効果を高めることが期待され、「コンテンツ作成」と「セールス戦略」を中心として活用が進むものと予想される。-

パーソナライズされたマーケティングコンテンツの生成生成AIは、顧客の過去の行動、好み、取引履歴を分析して、それぞれの顧客に合わせたパーソナライズされたマーケティングコンテンツを生成する。これには、個々のニーズに応じたメールキャンペーン、ソーシャルメディアポスト、ブログ記事などが含まれる。

-

リードジェネレーションと顧客セグメンテーション生成AIを活用して潜在顧客のデータを分析し、高い転換率を持つ顧客セグメントを識別する。これにより、マーケティングとセールスの取り組みがより効果的になる。

-

セールスプロセスの最適化生成AIはセールスプロセスを通じて収集されたデータを分析し、セールスチームにとって最も有効なアプローチや戦略を提案する。

-

顧客エンゲージメントの向上チャットボットやインタラクティブなインターフェースを通じて、顧客とのエンゲージメントを強化し、長期的な関係構築を促進する。

-

データ主導の意思決定生成AIによって生成された市場の洞察や顧客の振る舞いの分析を基に、商品のポジショニングやプロモーションの戦略を決定する。

-

セールス予測と在庫管理生成AIを利用して、セールスの傾向を予測し、需要が高まる商品やサービスの在庫を最適化する。

-

ダイナミックプライシング生成AIは需要の変動、市場状況、顧客の購買意欲をリアルタイムで分析し、製品やサービスの価格を動的に設定する。

-

クロスセルとアップセルの機会の特定顧客が現在利用している商品と関連性が高い他の商品やサービスを生成AIが特定し、セールスチームがそれらのクロスセルやアップセルを促進するのを助ける。

4.リスク管理金融機関が直面するリスクをより正確に理解し、迅速に対応する能力を高めることが目指して、生成AIによる「リスク計量化」と「不正防止」を中心とした活用が進むものと予想される。-

クレジットスコアリングの高度化従来の金融情報に加えて、ソーシャルメディアの行動やオンラインの購買履歴などの非伝統的なデータソースを分析し、個人の信用リスクをより正確に評価する。これにより、金融機関はより総合的なクレジットプロファイルを生成し、信用決定を行うことが可能となる。

-

不正検出能力の向上生成AIを用いて、正常な取引パターンと異常な取引パターンの両方を学習させることで、不正行為をリアルタイムで検出し、対応するシステムを開発する。これにより、カード不正利用やアカウント乗っ取りなどの犯罪を迅速に識別し、防止策を講じることができる。

-

市場リスクのシミュレーション生成AIを使用して、さまざまな経済シナリオや市場の変動をシミュレートし、それらの状況下での金融商品やポートフォリオの挙動を予測する。これにより、金融機関はリスク露出をより効果的に管理し、ストレステストを実施できる。

-

オペレーションリスクの管理システムの故障や人的ミスなど、運用上のリスクを監視し、評価するためのモデルを生成する。また、業務プロセスの効率化や自動化を通じて、オペレーショナルリスクを軽減する。

-

流動性リスクの分析キャッシュフローの予測、資産の流動性の評価、市場の混乱時における流動性の確保などを、AIが生成する洞察に基づいて行う。

-

規制リスクへの対応生成AIを活用して、新しい規制の影響をシミュレートし、規制変更に迅速に対応するための戦略を立案する。

5.コンプライアンスと当局報告規制報告の正確性を向上させ、コンプライアンス関連の作業負荷を減少させることに寄与すべく、生成AIは「コンプライアンス対応」と「不正防止」を目的として活用が進むものと予想される。-

報告文書の自動生成生成AIは法的および規制上の要件を理解し、これらの基準に合わせてコンプライアンスレポート、ポリシードキュメント、監査証跡などの文書を自動生成することができる。これにより、手作業によるエラーが減少し、効率が向上する。

-

リアルタイムでの規制遵守モニタリング生成AIは、顧客とのコミュニケーションや取引のパターンを分析して、リアルタイムでコンプライアンスの問題を検出することができる。これは、不正行為や規制違反を未然に防ぐために重要である。

-

AML(マネーロンダリング防止)とKYC(顧客確認)プロセスの強化生成AIは、大量のトランザクションデータを解析してパターンを発見し、疑わしい行動を自動的にフラグ付けすることで、AMLとKYCの効率を高める。AIはまた、顧客のリスクプロファイルを生成し、リスクベースのアプローチをサポートする。

-

規制変更への迅速な適応生成AIは、新しい規制や法律の変更を追跡し、これらに迅速に適応するために必要な変更を企業が認識しやすくする。AIは規制の変更を理解し、必要なプロセスやポリシーの更新を自動で提案することができる。

-

ストレステストとリスクシナリオの生成金融機関は、様々な経済的および市場シナリオに基づいてリスク評価を行うためにAIを活用し、ストレステストやリスク評価のシナリオを生成することができる。

-

監査プロセスの自動化生成AIは、内部および外部監査のプロセスをサポートし、監査トレイルの生成、リスクの評価、および監査結果の報告を自動化する。

-

データプライバシーと保護規制に準拠して個人データを保護するために、生成AIはデータの匿名化や擬似化を自動で行うことができる。これにより、プライバシーに関する法律や規制の要求を満たしつつ、データ分析を行うことが可能になる。

6.オペレーション金融機関内部の各種オペレーションの「自動化」と「意思決定」において、生成AIの活用が進むものと予想される。-

プロセス自動化生成AIは、繰り返し行われるタスク、例えばデータエントリ、トランザクション処理、報告書作成などを自動化することで、時間を節約し、エラーを減少させることができる。

自動化されたワークフローは、従業員がより価値の高い業務に集中できるようにすることで、全体の生産性を高める。 -

意思決定支援生成AIはビッグデータを活用して複雑な分析を行い、リスク管理、市場の機会評価、顧客行動の予測など、より良い意思決定を支援。

これにより、経営層はより情報に基づいた戦略的決定を行うことができる。 -

文書とレコード管理文書の分類、管理、保管を自動化し、情報の検索性とアクセス性を向上させる。

コンプライアンス要件に合わせて文書を整理、必要な情報を迅速に見つけ出すことができる。 -

予測保守機械学習を通じて機器やシステムの故障を予測、予防保守を行うことでダウンタイムを減少させる。

-

コスト削減自動化と効率化によって、オペレーションコストを削減。たとえば、AIは最適な資源配分を提案し、不要な経費を削減することができる。

-

顧客サービスの最適化生成AIは顧客の問い合わせに対する応答時間を短縮し、顧客満足度を向上させるためのチャットボットや自動応答システムを提供する。

-

リアルタイムレポーティングと分析生成AIはリアルタイムでのデータ分析を提供し、経営層が即時のフィードバックに基づいて動的にビジネスプロセスを調整するのを助ける。

7.サイバーセキュリティ生成AIによる「検知」と「対応」を活用することで、金融サービス業界はセキュリティインシデントの予防、検出、対応の全領域での効率と効果を大幅に改善することが期待される。-

脅威検出と予測生成AIは、サイバーセキュリティの脅威データを分析し、未知の攻撃パターンを予測して識別する。これにより、新たな脅威に対して事前に対応策を講じることができまる。

-

自動化されたインシデント対応インシデントが発生した場合、生成AIは迅速な対応を自動化し、影響範囲を最小限に抑えるためのアクションを即座に起動する。

-

ネットワークの異常検出通常のトラフィックパターンから逸脱する動きをリアルタイムで検出し、侵入や内部からの脅威を早期に発見する。

-

セキュリティオペレーションセンター(SOC)の強化生成AIを活用することで、SOCチームは脅威の分析、監視、および対応をより効果的に行えるようになる。AIは大量のアラートから本当に重要なものをフィルタリングし、緊急度の高いインシデントに対応するための優先順位を付ける。

-

セキュリティポリシーの生成と更新生成AIは現在の脅威の風景を分析し、適切なセキュリティポリシーとプロトコルを生成、更新することで、組織が規制とベストプラクティスに準拠していることを保証する。

-

エンドポイント保護の強化生成AIは、デバイスやシステムにおける異常行動を監視し、悪意のあるソフトウェアや攻撃試行をブロックするためのセキュリティメカニズムを改善する。

-

ユーザー行動分析(UBA=User Behavior Analytics)生成AIは従業員やユーザーの行動パターンを学習し、その行動から逸脱する可能性のある不審な行為を検出する。

-

セキュリティトレーニングと認識向上生成AIは、従業員向けのセキュリティトレーニングプログラムや教育資料を生成し、サイバーセキュリティ意識の向上を図る。

取組に慎重な対顧業務

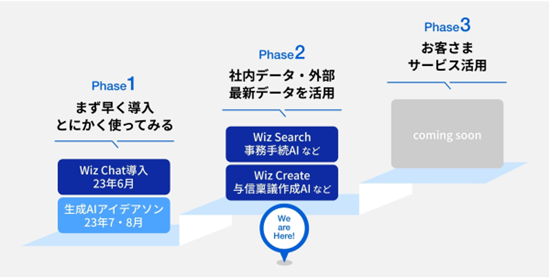

ヒアリングに際して、現状のプロジェクト計画や、今後の予定などについて具体的な内容を聞くことは難しかったが、多くが顧客に提供する業務においてはまだ慎重に進める必要があるという見方を示している。その理由として、1)生成AIが誤った回答(ハルシネーション)を出す可能性、2)生成AIが導き出した回答の根拠を充分に説明できない可能性、3)生成AIの判断にバイアスが含まれる可能性、などの点があげられており、「顧客サポートの自動化」を実現するまでには、現段階では人間がチェックするプロセスが必要との意見がみられた。実際に、各社の取組み状況の発表をみても「お客さまサービス利用」は次の段階としているケースが大勢である。

みずほFGにおける生成AI利用の段階的アプローチ

内部業務の効率化

既に多くの金融機関が生成AIの活用による内部業務の効率化において成果をあげており、「手続照会」、「稟議書作成」、「調査資料の要約」といった具体的な業務での取組みが公開されているケースが多い。

こうした内部業務での活用にあたっては、具体的なユースケースを決め、過去の文書やマニュアルなどをAIに学習させることによって、専用LLM(Large Language Model)を構築して成果につなげるという「デジタル部門主導型」が一つのアプローチである。特に、事前にトレーニングされた生成モデルと、情報検索(Retrieval)技術を組み合わせることで、より正確で有益な回答を生成することを目指すRAG(Retrieval-Augmented Generation)と呼ばれる手法が注目されている。今後は、各金融機関に閉じることなく、専門用語や適用される規制などを学習して業界で汎用的に使える銀行特化型LLMも整備されていくことが予想される。

もう一つのアプローチが「現場主導型」とも言うべきもので、生成AIの利用方法を業務担当者に幅広く使用してもらって、一般社員のリテラシーを向上させることによって、現場発でユースケースを提案してもらう方式である。各グループでも、課題意識を持っている担当者から生成AI活用による効率化のアイデアを募集したり、組織横断で活用の実務経験を共有するための仕組みを作ったりして、ボトムアップでの効率化を実現する動きが顕在化している。さいごに

登場から2年近く経過し、生成AIの利用を業務上検証するケースも増えてきたことで、具体的な活用イメージも次第に明確になってきたことから、本稿では実務担当者がイメージする活用方法についてヒアリングを行って、領域の整理と具体的な内容の抽出を行った。生成AIの技術進歩も急速に進んでいることから、適用業務や活用方法もさらに拡大していくことが予想されるが、既に網羅的な検討に取り組んだ銀行業界の先人から学ぶ点は多いものと考えられる。

生成AI活用プロジェクトをコンサルティング会社に依頼すると、活用領域を整理するために業務担当者に課題ヒアリングを行う事前調査を提案されるケースも多いが、本調査の内容を参照することで対象領域に関する検討についてはかなり時間の節約となるものと期待される。現場担当者に体験してもらう際にも、将来の活用イメージを伝える際の参考になる可能性もあり、プロジェクトの企画段階において検討参加者で共有していただければ幸いである。-

*本レポートに記載された会社名・サービス名は、それぞれ各社の商標または登録商標です。また、記載されている開示情報及び図表の権利は、各社に帰属するものです。

執筆者:柴田 誠 Head of FINOLAB, Chief Community Officer

日本のフィンテックコミュニティ育成に黎明期より関与。2016年にFINOVATORS創設に参加。2018年三菱UFJ銀行からJDD(Japan Digital Design)に移り、オックスフォード大学の客員研究員として渡英。2019年より電通総研(当時ISID)に入社し、同年株式会社FINOLABの設立と同時に現職就任。2021年からはUI銀行の社外監査役も兼任。 -